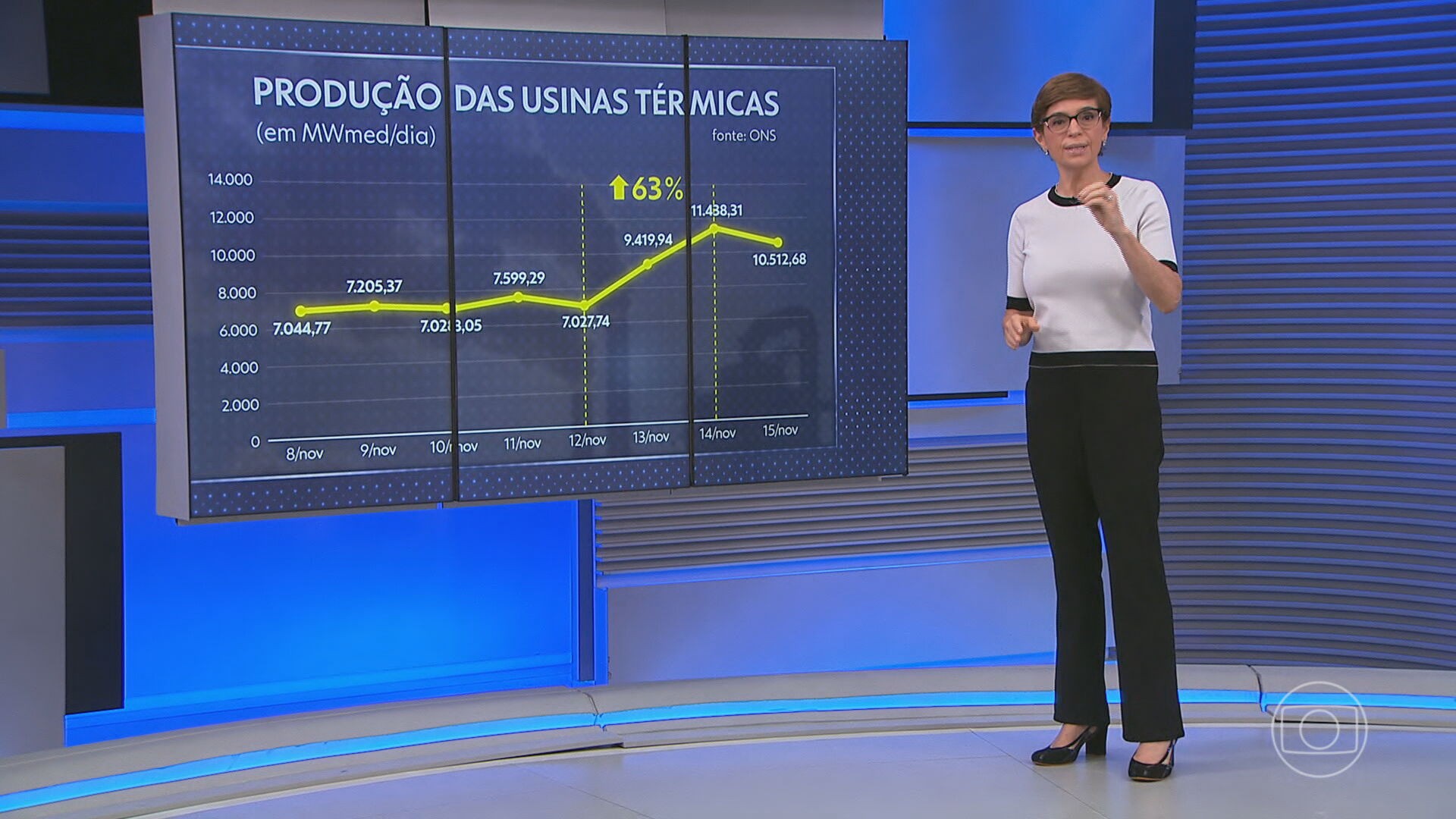

Onda de calor: aumento na demanda por energia elétrica faz ONS acionar usinas térmicas

17/11/2023

Preço do aluguel registra novo recorde em São Paulo

17/11/2023 Segundo levantamento da RGF Consultoria, mais de 3,8 mil companhias encerraram o 3º trimestre em recuperação judicial. Expectativa é que número continue aumentando pelo menos até meados do ano que vem. Uma lista de gigantes do mundo corporativo deu entrada em pedidos de recuperação judicial em 2023. São nomes como Americanas, Grupo Petrópolis, Light, 123 Milhas e Grupo M5 (dona da marca de roupas M.Officer), que recorreram à Justiça para travar dívidas e garantir a solvência da operação.

Na leitura de especialistas ouvidos pelo g1, o número de empresas em recuperação judicial não só aumentou neste ano como deve continuar crescendo pelo menos até o ano que vem.

Dados da RGF Consultoria mostram que 3.872 companhias encerraram o terceiro trimestre deste ano em recuperação judicial, um aumento de 1,3% em comparação ao registrado nos três meses anteriores, de 3.823.

O que é recuperação judicial?

No total, 131 novas empresas entraram em recuperação judicial entre julho e setembro. Enquanto isso, apenas 79 delas saíram do processo, sendo que:

45 retornaram à operação normal;

23 foram incorporadas ou encerradas sem pendências;

11 faliram.

O levantamento, compilado pelo Monitor RGF, avaliou mais de 2,1 milhões de empresas da base de cadastro de CNPJs do governo, que são matrizes de companhias ativas de pequeno, médio e grande portes. A pesquisa exclui os Microempreendedores individuais (MEIs).

Impactos do pós-pandemia e juros elevados

Um número maior de companhias tem enfrentado dificuldades desde o ano passado, ainda em um reflexo dos impactos da pandemia de Covid-19. Em especial, pesam o menor acesso ao crédito e as altas taxas de juros praticadas no Brasil. É o que especialistas chamam de impacto econômico pós-pandêmico.

Quando o Covid-19 se instalou no país — e trouxe consigo tanto a necessidade de isolamento social quanto a paralisação das atividades —, foram criadas uma série de concessões econômicas de apoio. É o caso dos auxílios emergenciais e alívios de impostos cedidos pelo governo, por exemplo. Houve também uma maior oferta de crédito por parte das instituições financeiras.

Segundo o especialista da área de insolvência do Rayes e Fagundes Advogados, Brenno Mussolin Nogueira, boa parte das companhias que passaram por uma crise severa entre 2020 e 2022 recorreram ao crédito para tentar manter a operação, esperando que, quando a pandemia acabasse, elas pudessem ter uma reviravolta e conseguissem se reestruturar.

“Mas essa projeção não se concretizou e, em muitos dos casos, temos visto que a retomada precisaria ser muito maior para que as companhias pudessem se recuperar”, disse.

Sem capacidade de honrar seus compromissos, muitas empresas passaram a tentar ou renegociar seus compromissos ou rolar a dívida (trocar um crédito velho por um novo). Quem conseguiu, se viu preso a um cenário em que o elevado nível de juros acabou agravando ainda mais o endividamento.

Em março de 2020, no início da pandemia, os juros básicos brasileiros (Selic) estavam em 3,75% ao ano (a.a.). Atualmente, a taxa está em 12,25% a.a., depois de chegar ao pico de 13,75% a.a. Além disso, o juro médio para empresas encerrou 2020 em 11,2% a.a., segundo o Banco Central. Já em setembro de 2023, essas taxas estavam em 19,7% a.a.

“O grosso [do crédito cedido às] companhias é muito atrelado às taxas de mercado e à Selic em especial. [Diante desse cenário], o custo do endividamento subiu muito, e muito de repente, […] e acabou comendo o resultado dessas empresas”, explicou o sócio especialista em reestruturação da RGF Consultoria, Rodrigo Gallegos.

O executivo lembra que boa parte dos empréstimos feitos a pessoas jurídicas possuem parcelas que vão ficando mais caras no decorrer da dívida. É um quadro que também ajuda a explicar a piora na capacidade de pagamento dessas empresas.

Crédito restrito e caso Americanas

Não bastasse o maior número de empresas recorrendo à renegociação ou à rolagem de suas dívidas e o cenário de juros mais elevados, os especialistas ainda citam outro fator que agravou o cenário: o caso Americanas.

Fachada das Lojas Americanas em Franca, no interior de SP.

IGOR DO VALE/ESTADÃO CONTEÚDO

Em janeiro deste ano, a varejista entrou em recuperação judicial com uma dívida de R$ 43 bilhões, após declarar “inconsistências fiscais” de R$ 20 bilhões. O caso gerou suspeitas de fraude, e uma Comissão Parlamentar de Inquérito (CPI) foi instaurada pela Câmara dos Deputados para investigar a situação.

Segundo especialistas, apesar das sinalizações de que essa teria sido uma situação isolada, o caso Americanas acabou trazendo uma maior “rigorosidade” na concessão de recursos por parte das instituições financeiras.

“O que a Americanas conseguiu alguns anos atrás em condições mais facilitadas [de empréstimos] justamente por essa demonstração financeira que não era uma realidade, hoje se reflete em todos os agentes econômicos envolvidos no caso, que acabam tendo cuidados maiores para conceder crédito”, afirmou Nogueira.

Além disso, explicou Gallegos, outros fatores também acabaram pesando e fazendo com que os bancos fechassem a torneira.

“[À época, as instituições financeiras] não sabiam se era só algo envolvendo a Americanas ou se era uma questão setorial, por exemplo. E somado a isso ainda tinha uma mudança de governo, que sempre deixa o mercado mais receoso, querendo saber como o novo presidente vai se portar”, disse o executivo.

Mais recuperação judicial à vista — e menos investimentos também

Para os especialistas consultados pelo g1, o cenário à frente não é animador. Isso porque apesar de o BC ter iniciado o ciclo de cortes de juros, as taxas continuam em patamares elevados, enquanto muitas empresas seguem com dificuldade de manter a operação.

A estimativa, dizem eles, é que mais empresas importantes entrem em recuperação judicial pelo menos até metade do ano que vem.

“Quando olhamos para o futuro, ainda vemos um cenário muito delicado e preocupante. Toda a parte de empréstimos que foram contraídos nos últimos anos e seus impactos no fluxo de caixa e na situação financeira [das empresas] são coisas que demoram um pouco mais para acontecer”, explicou Nogueira.

“Então por mais que os juros estejam em um controle maior, a gente ainda deve ver, no decorrer deste ano e no começo do ano que vem, um movimento maior de recuperação judicial ou até de companhias buscando alternativas, como tentativas de fusões e parcerias”, completou.

Outro ponto levantado pelos especialistas diz respeito à piora da confiança empresarial – e, consequentemente, do nível de investimentos feitos neste ano.

“Graças a essa situação de incerteza, com crédito mais caro e restrito, novo governo e dúvidas sobre impostos, muitas grandes companhias também acabaram segurando seus investimentos. Esse ano acabou sendo morto [nesse quesito] e não deve ter melhora”, afirmou Gallegos.

Para o executivo, no entanto, a perspectiva é que a continuidade no ciclo de corte de juros por parte do BC e os sinais já mais claros sobre como o governo deve atuar tragam uma melhora nesse cenário a partir da metade de 2024.

“A expectativa é que haja um esforço maior do governo como um todo para fomentar a produção e garantir investimentos e uma redução das taxas [de juros], trazendo uma girada de dinheiro na economia. É um processo lento, mas já sentimos uma abertura maior”, acrescenta o sócio da RGF Consultoria.

Fonte: G1 Read More