Governo quer ‘imposto do pecado’ sobre refrigerantes para combater obesidade e diabetes, mas propõe tributo zero para açúcar

20/06/2024

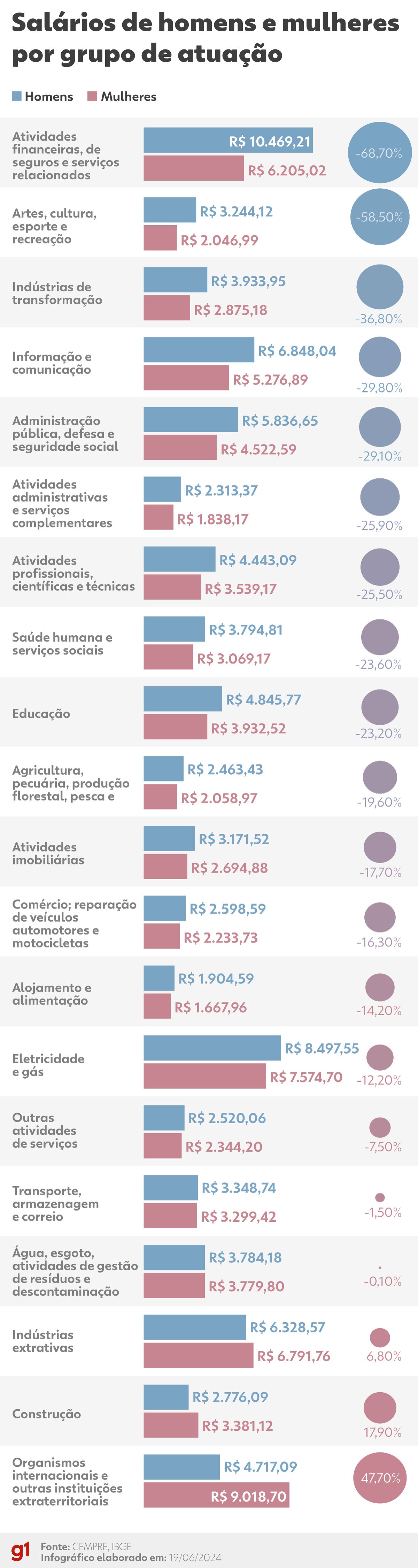

Região Nordeste tem o menor salário médio do Brasil, com R$ R$ 2.809; média nacional é de R$ 3.542

20/06/2024 Todos os diretores do Copom e o presidente do Banco Central, Roberto Campos Neto, votaram nesta quarta-feira (19) para manter a Selic no atual patamar. Para analistas, cenário ameniza a percepção de uma divisão política dentro do BC e indica que decisões tendem a ser tomadas com base em aspectos técnicos. Diretores do Copom e o presidente da autoridade monetária, Roberto Campos Neto.

Raphael Ribeiro/BCB

Após sete reduções seguidas na taxa básica de juros brasileira, a Selic, o Comitê de Política Monetária (Copom) do Banco Central do Brasil (BC) decidiu fazer uma pausa no ciclo de cortes nesta quarta-feira (19).

Com isso, o colegiado manteve os juros básicos do país inalterados no patamar de 10,50% ao ano (a.a.). A decisão veio em linha com as atuais expectativas do mercado, mas ainda representa uma previsão maior de juros para 2024 em relação ao observado no começo do ano.

Para analistas, tão importante quanto a própria decisão do colegiado foi o fato de ela ter sido unânime. Votaram para manter a Selic no atual patamar todos os diretores do Copom e o presidente do BC, Roberto Campos Neto, que tem sido alvo de críticas do presidente Lula (PT).

A reunião anterior do colegiado (em 8 de maio) foi marcada por uma divisão de votos: os antigos diretores queriam um corte de 0,25 pontos percentuais na taxa de juros, enquanto os novos diretores, indicados por Lula, votaram por um corte maior, de 0,50 ponto. O voto de minerva foi do presidente do BC — concretizando, então, o corte de 0,25 ponto.

Aquele cenário elevou os receios do mercado de que os novos diretores pudessem optar por uma condução mais frouxa da política monetária — em linha com o que quer o governo. Por isso, a nova decisão do Copom, mais dura e unânime, foi vista com alívio por investidores. (Entenda abaixo)

‘Retomada da confiança’

Para o economista-chefe da Nova Futura Investimentos, Nicolas Borsoi, o movimento sugere que os novos diretores, indicados pelo presidente Lula, estão alinhados com uma postura mais cautelosa do Copom neste momento.

“Sendo assim, o mercado deve pedir menores prêmios na curva de juros, uma vez que um dos riscos para a decisão desta quarta-feira era uma percepção de leniência dos novos diretores. Isso, portanto, deve contribuir para a queda das taxas de juros e do câmbio”, diz.

Ainda segundo Borsi, esse alívio nos juros e no câmbio deve reduzir também a pressão de venda na bolsa de valores brasileira, contribuindo para uma recuperação do Ibovespa, principal índice acionário.

O economista-chefe da Austin Rating, Alex Agostini, lembra que as declarações recentes do presidente Lula contra o Banco Central e o presidente da autoridade monetária, Campos Neto, deixaram o mercado ainda mais preocupado com a decisão desta quarta.

Em entrevista à Rádio CBN na terça-feira (18), Lula disse que o Banco Central é a “única coisa desajustada” no Brasil e que o presidente da instituição, Roberto Campos Neto, “trabalha para prejudicar o país”.

“O receio era se, nessa reunião, teríamos uma divisão de ala governista contra ala técnica, se ocorreria aquele dissenso da reunião anterior. Mas não foi o que aconteceu. Então, o cenário fortalece a expectativa para novas decisões, indicando que elas vão ser sempre apoiadas em fatores técnicos e não políticos”, afirma Agostini.

A economista-chefe da B.Side Investimentos, Helena Veronese, também acredita que a decisão unânime tende a colaborar com um alívio no mercado, mesmo que “momentâneo”.

“Essa unanimidade pode contribuir para um alívio momentâneo no mercado, tirando um pouco do foco o fato de haver uma divisão política no Banco Central”, diz.

Ela pondera, no entanto, que isso “não deverá ser suficiente para tirar do radar uma preocupação central”. “Teremos um BC mais leniente com a inflação a partir de 2025?”, questiona.

Em análise divulgada após o anúncio do Copom, a Guide Investimentos destacou que, apesar da interrupção do ciclo de queda da Selic, a decisão deve ser bem recebida pelo mercado, uma vez que “a postura dura e a unanimidade reforçam o comprometimento do BC com as metas de inflação”.

“Ao interromper o ciclo em votação unânime e manter uma linguagem dura no que diz respeito às próximas decisões, o BC deu um passo importante para ‘retomar a confiança’ dos investidores”, informou a corretora.

Decisão de manter Selic a 10,50 mostra independência de Gabriel Galípolo

Por que o BC decidiu interromper o ciclo de cortes de juros?

Segundo economistas, o principal motivo para a pausa nos cortes da Selic foi a maior desancoragem das expectativas de inflação.

“A desancoragem que já existia na semana passada aumentou. E não aumentou pouca coisa, aumentou muito”, afirma a economista-chefe da Armor Capital, Andrea Damico, reiterando que as últimas sinalizações dos diretores do Copom também indicam esse como o principal fator para a tomada de decisão.

Segundo comunicado divulgado nesta quarta-feira após a decisão, o colegiado afirmou que o ambiente externo se mantém adverso, “em função da incerteza elevada e persistente sobre a flexibilização da política monetária nos Estados Unidos e quanto à velocidade com que se observará a queda da inflação de forma sustentada em diversos países.”

Os diretores também afirmaram que o conjunto de indicadores de atividade econômica e do mercado de trabalho brasileiro continuam apresentando um “dinamismo maior do que o esperado”.

Entre os fatores de risco de alta de inflação citados pelo Copom no comunicado divulgado após a decisão, estão:

uma maior persistência das pressões inflacionárias globais; e

uma maior resiliência na inflação de serviços do que a projetada em função de um hiato do produto mais apertado.

Já entre os riscos de baixa estão:

uma desaceleração da atividade econômica global mais acentuada do que a projetada; e

os impactos do aperto monetário sincronizado sobre a desinflação global se mostrarem mais fortes do que o esperado.

“O Comitê avalia que as conjunturas doméstica e internacional seguem mais incertas, exigindo maior cautela na condução da política monetária”, disse o colegiado no comunicado.

Piora do cenário doméstico e internacional

Política monetária internacional

Do lado do exterior, dizem especialistas, o ambiente mais adverso em meio às crescentes incertezas sobre a política monetária internacional – principalmente nos Estados Unidos – continuou na mira do BC.

Em sua última reunião de política monetária, o Federal Reserve (Fed, o banco central norte-americano) decidiu mais uma vez manter os juros do país inalterados na faixa entre 5,25%, e 5,50%, destacando que não considera dar início aos cortes de juros até que tenha “maior confiança de que a inflação está evoluindo de forma sustentável para 2%”.

Além disso, o Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) ainda voltou a dizer que está “preparado para ajustar a orientação da política monetária conforme apropriado caso surjam riscos que possam impedir o alcance de seus objetivos.”

Segundo o economista-chefe da Ágora Investimentos, Dalton Gardimam, havia um diagnóstico muito otimista por parte do Fed no ano passado que mudou ao longo desse ano, em meio aos dados ainda fortes da economia norte-americana.

“Se no começo do ano o mercado esperava sete cortes de 0,25 p.p. pelo Fed, agora a estimativa é que ele só reduza as taxas em dezembro ou um ou dois meses antes. Só isso já justificaria o mundo virar de cabeça para baixo”, afirmou.

Deterioração do ambiente fiscal

Outro fator importante na decisão do BC foi a deterioração do ambiente fiscal brasileiro. Entre os pontos citados pelos especialistas estão:

A mudança da meta fiscal para 2025;

A troca da presidência da Petrobras; e

Dúvidas sobre a capacidade do governo em alcançar o equilíbrio fiscal.

“Não houve, necessariamente, uma terrível piora nos números fiscais deste ano. Então não é necessariamente uma deterioração fiscal do país, mas uma piora do ambiente fiscal, no qual se adicionou muita incerteza à frente”, disse Gardimam.

Em abril desse ano, o ministro da Fazenda, Fernando Haddad, anunciou uma mudança na projeção fiscal do Brasil. A nova previsão passou a ser de déficit zero para 2025 — e não mais de superávit de 0,5% do Produto Interno Bruto (PIB), como previsto até o ano passado.

Na leitura do mercado, a mudança na meta significa abrir mais espaço para gastos – mesmo em um cenário de dificuldade do governo em aumentar as receitas e apenas no segundo ano de existência do novo arcabouço fiscal.

Além disso, a “fritura” do ministro da Fazenda, Fernando Haddad, após derrotas recentes do governo com o Congresso, também tem pesado no mercado financeiro, que continua a questionar a capacidade do ministro de concretizar a agenda econômica e alcançar o equilíbrio fiscal necessário no país.

“Foi uma mudança na meta e, sobretudo, o questionamento de uma estratégia [de aumento de impostos]. Não dá pra passar muito tempo com uma estratégia fiscal baseada exclusivamente em aumento de imposto. Há um limite”, afirmou o economista da Ágora, sinalizando a necessidade de corte de gastos por parte do governo.

DEBATE: O TAMANHO DO RISCO FISCAL

E quais foram os recados do BC para o futuro da Selic?

Em comunicado divulgado nesta quarta-feira, o Copom afirmou que a conjuntura atual já sinaliza um processo desinflacionário mais lento e indica “ampliação da desancoragem das expectativas de inflação” em meio a um cenário global desafiador.

Esse cenário, de acordo com o colegiado, “demanda serenidade e moderação na condução da política monetária” por parte da instituição.

Ainda no comunicado, o Copom também ressaltou que decidiu, com unanimidade, interromper o ciclo de queda de juros, destacando que o cenário global incerto e o cenário doméstico marcado por resiliência na atividade, elevação das projeções de inflação e expectativas desancoradas demandam maior cautela.

“A política monetária deve se manter contracionista por tempo suficiente em patamar que consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”, afirmaram os diretores.

O Comitê ainda reforçou que se manterá vigilante e relembrou que “eventuais ajustes futuros na taxa de juros serão ditados pelo firme compromisso de convergência da inflação à meta”.

Fonte: G1 Read More