Imposto de Renda 2024: consulta ao 5º lote de restituição abre nesta segunda; veja como fazer

23/09/2024

Governo Lula intensifica acesso ao crédito com recursos públicos e privados

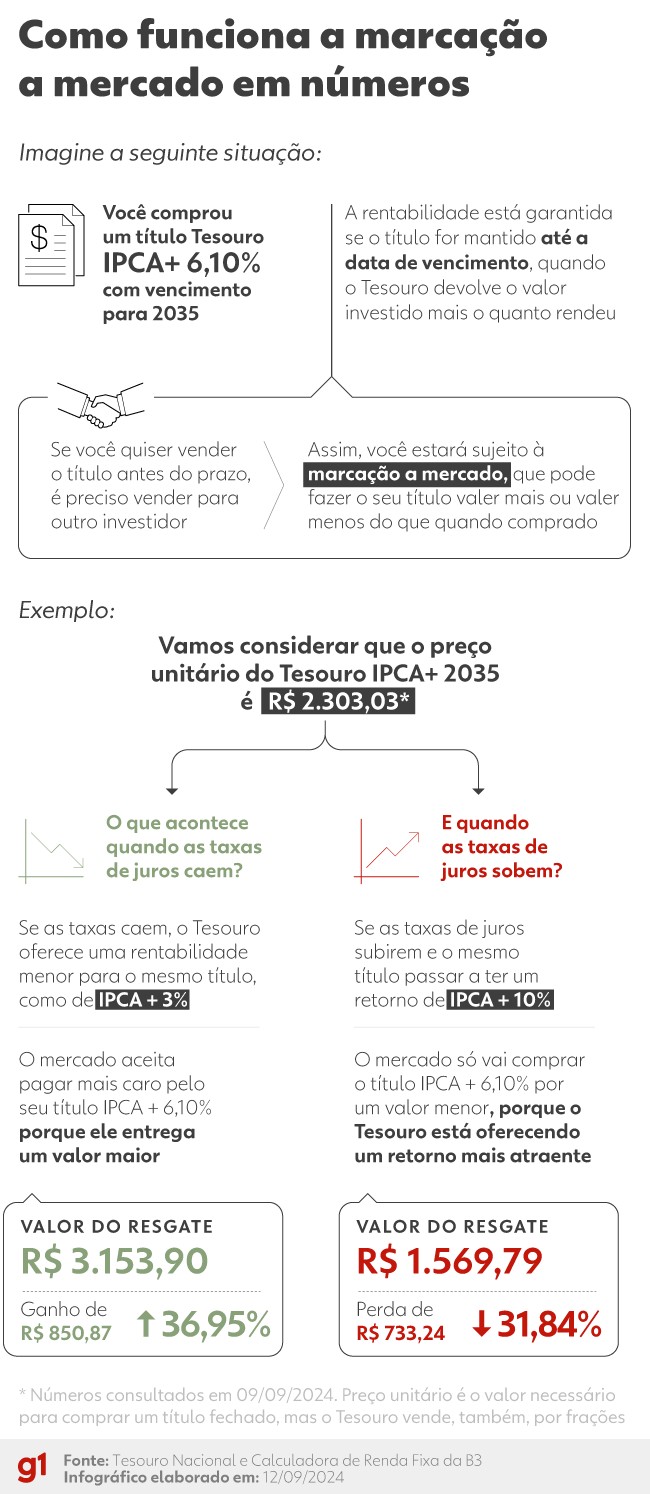

23/09/2024 Investimentos da renda fixa estão sujeitos à marcação a mercado, um mecanismo que pode deixar o investidor com prejuízo ao vender o título antes do prazo de vencimento.

Thinkstock

O Tesouro IPCA+ é o título de renda fixa do momento. Ele tem feito brilhar os olhos dos investidores com uma rentabilidade rara de se ver. Além da correção pela inflação acumulada pelo Índice de Preços ao Consumidor Amplo (IPCA), o título está sendo vendido com uma taxa extra de mais de 6% ao ano.

Com um investimento tão atrativo à disposição, o g1 mostrou como você pode aproveitar as vantagens do Tesouro IPCA+ em reportagem de julho. Mas sempre que se fala de Tesouro IPCA+ surge a dúvida em quem já tem o título na carteira:

▶️ “Se as taxas estão melhores agora, devo vender meu título IPCA+ 4% para comprar um IPCA+6%?”

A resposta parece intuitiva, mas não é. Apesar de a renda fixa ser um tipo de investimento altamente seguro, com retornos relativamente previsíveis, há um grande risco que todos os títulos do Tesouro e outros papéis de renda fixa estão sujeitos: vender o título antes do vencimento pode gerar prejuízos.

O Tesouro IPCA+ está sujeito à marcação a mercado. Esse é um mecanismo que define o preço de um título de acordo com as condições do mercado. Isso faz com que o preço de um título suba ou caia a depender de quanto os investidores estão dispostos a pagar por ele.

Simplificando: a marcação a mercado funciona como uma lei de oferta e demanda. Hoje, um Tesouro IPCA+ 4% rende menos do que um Tesouro IPCA+ 6%, portanto ele vale menos no mercado. Portanto, vendê-lo agora pode gerar prejuízo ao investidor.

Abaixo, explicamos melhor como funciona essa dinâmica.

LEIA MAIS

Por que o IPCA+ 6% virou um grande investimento em 2024

Tesouro IPCA+ 6% ao ano: veja como investir e os riscos

O que é a marcação a mercado?

Cada título da renda fixa tem um prazo de vencimento. Ou seja, o investidor colocará seu dinheiro ali e ele renderá conforme o combinado até o prazo informado. No vencimento, o valor investido será devolvido junto à rentabilidade que foi acordada no valor do investimento — sem prejuízos, portanto.

No caso do IPCA+, a rentabilidade é híbrida: parte acompanha a variação da inflação e parte acompanha uma taxa prefixada. Mas o investidor só consegue garantir que sua rentabilidade será o valor definido no momento do investimento se o prazo de vencimento for respeitado.

Se o investidor optar por vender esse título no mercado antes da data de vencimento, porém, ele estará sujeito a receber pelo título o tanto que o mercado quiser pagar no momento, podendo receber um retorno maior ou menor ao que pagou pelo ativo.

Tesouro IPCA+ 6% ao ano: veja como investir e riscos de um dos títulos mais vantajosos do momento

Como saber se o título vai valer mais ou menos?

O g1 procurou Marilia Fontes, especialista de renda fixa e sócia da Nord Investimentos, para explicar de forma prática como funciona a valorização ou desvalorização de um título como o IPCA+.

Se o investidor comprar um título IPCA+ com uma taxa de 5% ao ano, por exemplo, há duas situações possíveis:

Depois de alguns anos, o Tesouro passa a oferecer um retorno maior pelo mesmo título, como IPCA+ 10% ao ano;

Depois de alguns anos, o Tesouro passa a oferecer um retorno menor pelo mesmo título, como IPCA + 3% ao ano.

1️⃣ No primeiro caso, se o investidor decidir vender seu título IPCA+ 5% antes do prazo de vencimento, ele terá prejuízo.

“Quem for comprar esse título, não vai aceitar que ele renda IPCA+ 5% se a taxa de juros de mercado é IPCA +10%. Então, ele vai exigir um ‘prêmio’ maior para isso. Então, seu título fica mais barato e, assim, ele acaba tendo uma rentabilidade equivalente ao IPCA +10%”, explica Marilia.

Assim, Marilia destaca que não vale a pena vender um título com taxa menor que esteja na carteira para comprar um título com rentabilidade maior.

2️⃣No segundo caso, se o investidor decidir vender seu título antes do prazo de vencimento, em um momento em que o Tesouro está oferecendo uma rentabilidade menor, ele pode ter lucro com a operação.

Isso porque, para ter um título com um retorno maior do que é oferecido no mercado, a pessoa interessada pode aceitar pagar um valor maior para o investidor que detém aquele título.

Independentemente de qual for a situação, Marilia e outros especialistas pontuam que a melhor opção para que o investidor se mantenha livre de riscos é se organizar financeiramente para que consiga levar o investimento até o fim do prazo, para conseguir assegurar a rentabilidade prometida.

Veja abaixo como funciona na prática.

Renda fixa: saiba como funciona a marcação a mercado

Arte g1

Por que o Tesouro IPCA+ está com rentabilidade tão alta?

O governo federal tem demonstrado dificuldades de diminuir os gastos públicos e atingir a meta de zerar do déficit das contas públicas. Isso faz com que os investidores desconfiem da capacidade do governo de controlar a dívida pública — em que estão inseridos também os títulos do Tesouro, por exemplo.

Com essa incerteza sobre a trajetória da dívida e a capacidade de o governo pagar os compromissos, os investidores passam a exigir uma rentabilidade maior para emprestar seu dinheiro para a União.

Assim, o Tesouro precisou subir as taxas de rendimento, levando o Tesouro IPCA+ a entregar uma rentabilidade que é rara na renda fixa em nível global.

“Se você pegar os últimos 15 anos no Brasil, em menos de 10% desse tempo a gente encontrou taxas tão atrativas, acima de 6% ao ano”, comenta Beto Saadia, economista e diretor de investimentos da Nomos.

O especialista explica que, geralmente, quando o país oferece taxas muito atrativas na renda fixa, não é por bons motivos na economia. “A partir do momento que os investidores, locais e estrangeiros, enxergam o país como mais arriscado para se investir, o Tesouro tem que remunerar melhor esse dinheiro que fica aqui para que eles queiram investir aqui”, pontua.

O analista de investimentos Vitor Miziara compartilha do mesmo ponto de vista e complementa: “se você tem dois amigos, um que paga tudo certinho e o outro que está sempre endividado, para compensar emprestar dinheiro para o endividado, só se cobrar um juro maior”.

Tesouro direto bate recorde em meio a juros altos

Quais os riscos e vantagens desse investimento

Os especialistas ouvidos pelo g1 explicam que o único risco de investir em qualquer título público, para além do risco indireto da marcação a mercado, é o governo quebrar e dar calote em suas dívidas, não pagando a remuneração de quem colocou seu dinheiro no Tesouro.

Mas é consenso no mercado que essa é uma possiblidade é praticamente nula no Brasil, o que faz dos títulos do Tesouro uma opção muito segura.

Vitor Miziara comenta que, historicamente e independentemente de qual era o governo no comando, o país sempre honrou com suas dívidas e os investidores nunca tiveram problemas com o Tesouro.

“Para o governo quebrar, muita coisa já quebrou antes. Bancos e outras instituições financeiras, praticamente toda a economia”, diz o analista.

Então, a principal vantagem do Tesouro IPCA+ é sua rentabilidade altíssima, aliado à segurança do investimento. Beto Saadia destaca que, ao investir em um produto que é atrelado ao Índice de Preços ao Consumidor Amplo (IPCA), a pessoa garante o seu poder de compra no decorrer dos anos, enquanto o dinheiro estiver aplicado.

“Se hoje você tem R$ 5 mil e isso compra uma determinada quantidade de coisas, a ideia ao investir num título de inflação é que daqui 10 anos, por exemplo, com esses R$ 5 mil corrigidos pela inflação acumulada no período, você continue conseguindo comprar as mesmas coisas”, explica o economista.

Como o IPCA+ tem também uma a taxa de juros prefixada extra, ele garante um retorno real ao investidor, acima da inflação.

Fonte: G1 Read More